スポンサードリンク

未公開株クラウドファンディング|株式投資型クラウドファンディングまとめ

「未公開株クラウドファンディング」とは、一体何なのでしょうか?

「未公開株クラウドファンディング」=「株式投資型クラウドファンディング」という名称で呼ばれることが多いです。

「投資型クラウドファンディング」と言われる投資スキームの「1つの種類」が「未公開株クラウドファンディング(株式投資型クラウドファンディング)」です。

一般的に「投資型クラウドファンディング」と呼ばれるものには、様々な仕組みや特徴があり、専門用語も多いため、まずは、「投資型クラウドファンディング」の「分類」を、大まかに理解することが重要です。

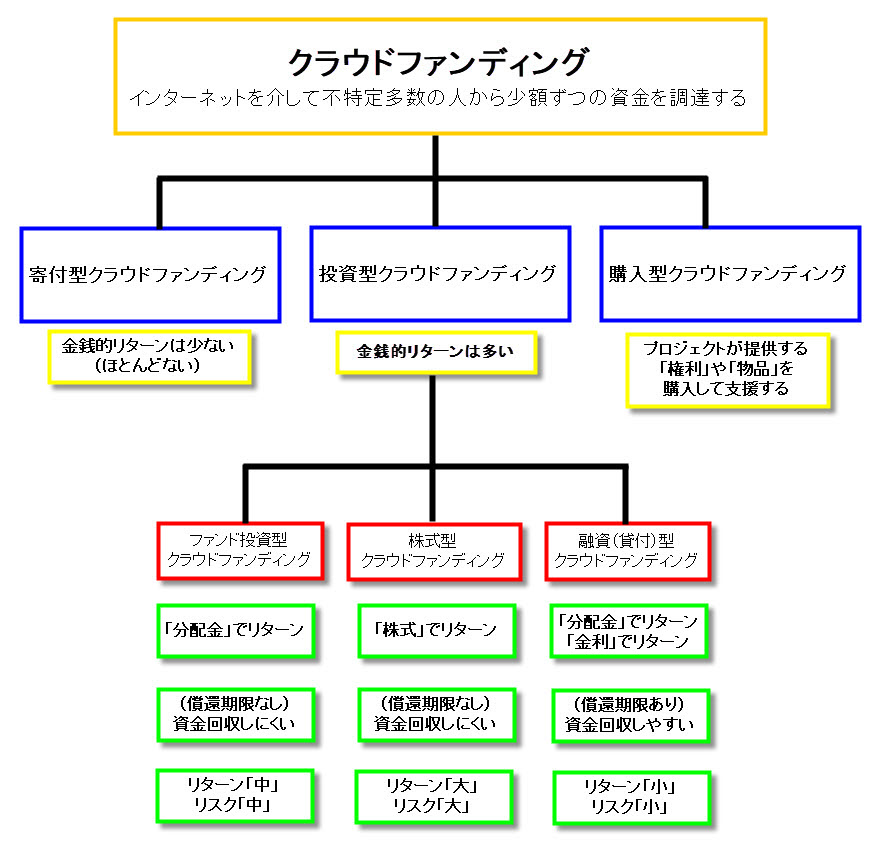

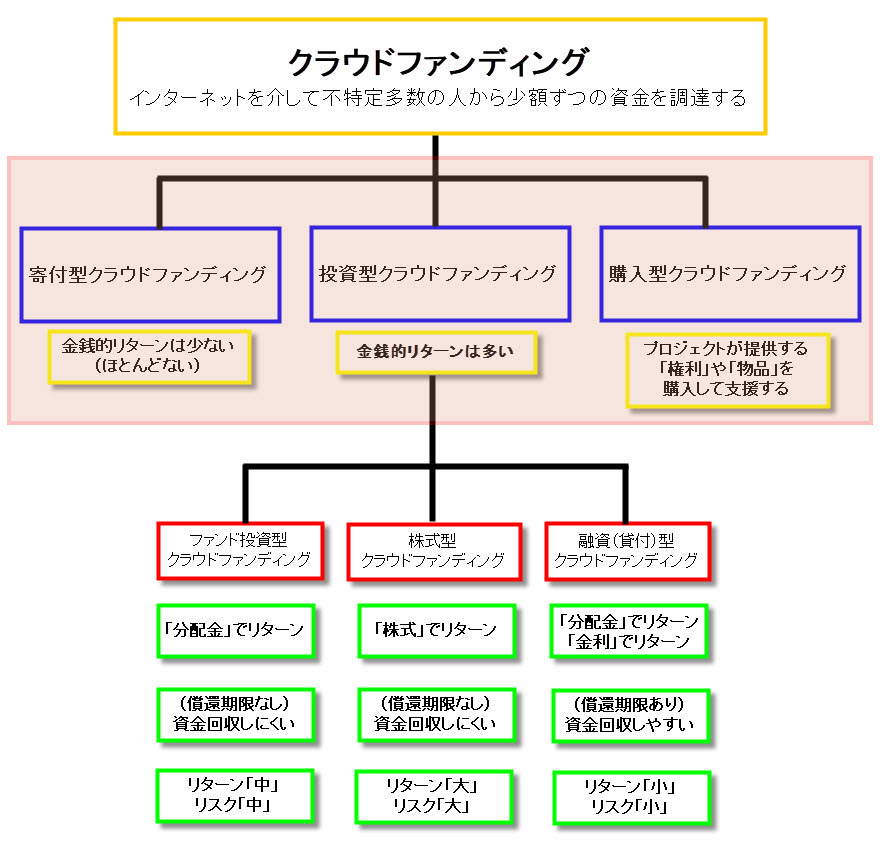

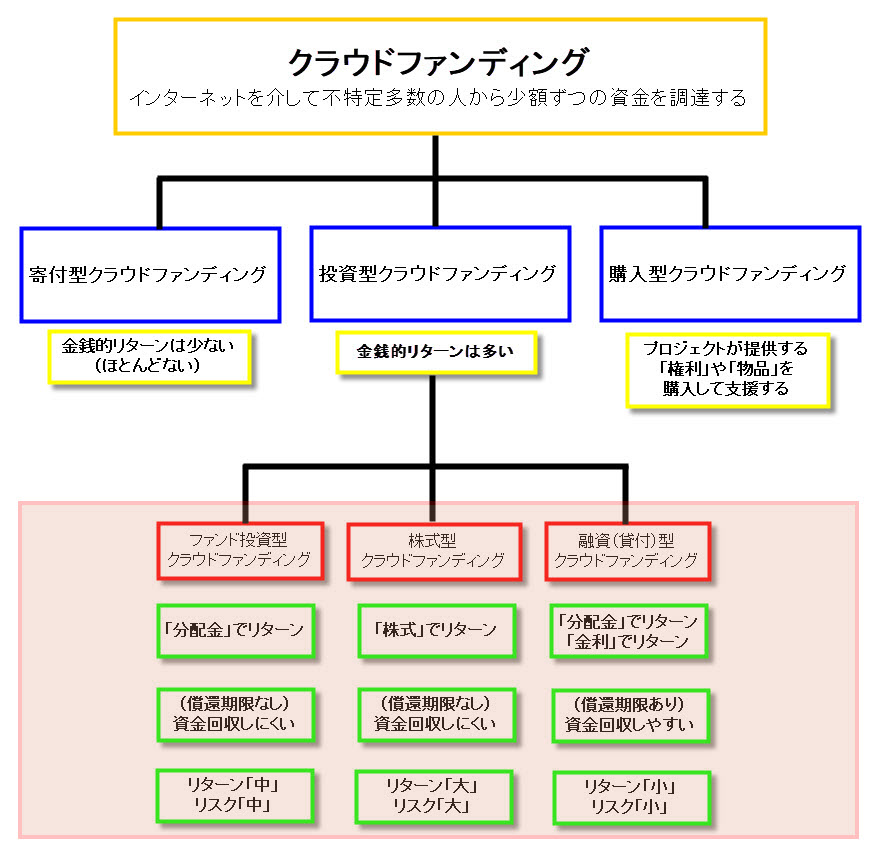

まずは、根本の部分である「クラウドファンディング」の全体像を、図に書いて整理しましたので、下の図を、ご覧ください。

クラウドファンディング(ソーシャルファンディング)とは

そもそも「クラウドファンディング」とは、「インターネット」を介して、不特定多数の人から少額ずつの資金を、調達する仕組みやサービスのことを言います。

クラウドファンディングとは

「クラウドファンディング」は、「crowd(群衆)」と「funding(資金調達)」を組み合わせた「造語」となり、別名、「ソーシャルファンディング」とも呼ばれております。

クラウドファンディングは大きく「3つの種類」に分類される

「クラウドファンディング」とは、「インターネット」を介して、不特定多数の人から少額ずつの資金を、調達する仕組みやサービスであることは説明しましたが、実は、この「クラウドファンディング」、大きく分けて「3つの種類」に分類されるのです。

その「3つの種類」とは、1つ目は「寄付型クラウドファンディング」、2つ目は「投資型クラウドファンディング」、3つ目は「購入型クラウドファンディング」の「3つ」です。

クラウドファンディング「3分類」

- 寄付型クラウドファンディング

- 投資型クラウドファンディング

- 購入型クラウドファンディング

この「3種類」のクラウドファンディングは、下の図の「赤枠」で塗りつぶした部分になります。

「寄付型クラウドファンディング」、「投資型クラウドファンディング」、「購入型クラウドファンディング」の「3つ」の「クラウドファンディング」の特徴を、以下に整理してみました。

| クラウドファンディング | ||

|---|---|---|

| 寄付型クラウドファンディング | 投資型クラウドファンディング | 購入型クラウドファンディング |

| 資金は「募金・寄付」に使う | 資金は「融資・貸付」に使う | 資金は「支援・購入」に使う |

| 「Yahooネット基金」などのサービスがある | 「FUNDINO」「SBIソーシャルレンディング」などのサービスがある | 「CAMPFIRE」などのサービスがある |

| 特に「リターンはなし」 | リターンは「分配金」「金利」「株式」 | リターンは「モノ」や「サービス」 |

| 「寄付金控除等」があるプロジェクトもあり | 「金融商品」を取り扱う | 「金融商品」は取り扱わない |

寄付型クラウドファンディングとは

「寄付型クラウドファンディング」は、リターンを求めない「インターネット上の寄付・募金」のような仕組みで運営している、「クラウドファンディングサービス」のことを言います。

「Yahooネット基金」などの「インターネット」を使った「募金・寄付サービス」が有名です。

購入型クラウドファンディングとは

「購入型クラウドファンディング」は、お目当てのプロジェクトに、「資金」を支援することで、リターンとして「モノ」や「サービス」を提供する仕組みで運営されている、「クラウドファンディングサービス」のことを言います。

片渕須直 監督が作った「この世界の片隅に」というアニメ映画は、この「購入型クラウドファンディング」を使って、制作資金が集められたことで、話題となりました。

有名な「購入型クラウドファンディング」には「CAMPFIRE(キャンプファイヤー)」などがあります。

投資型クラウドファンディングとは

「投資型クラウドファンディング」は、お目当てのプロジェクトに、資金の「融資」や「貸付」を行うことで、リターンとして「分配金」や「金利」「株式」を提供する仕組みで運営されている、「クラウドファンディングサービス」のことを言います。

「資産運用」が目的の人は、この「金融商品の取扱い」がある「投資型クラウドファンディング」を活用していくことになります。

「投資型クラウドファンディング」の中には「ソーシャルレンディング(ソシャレ)」と呼ばれる、比較的リスクも少なく、利回りも5%~10%近くあるプロジェクトが存在するサービスもあり、銀行預金でお金を眠らせておくよりも、金利が良く、資産運用としても、利用できるサービスです。

有名な「投資型クラウドファンディング」には、「maneo(マネオ)」「SBIソーシャルレンディング」「Funds(ファンズ)」「FUNDINO(ファンディーノ)」「UNICORN(ユニコーン)」などがあります。

また、この「投資型クラウドファンディング」には、詳しく分けると、さらに「3つの種類」があり、それぞれに投資の「リスク」や「リターン(見返り)」が異なってきます。

「未公開株クラウドファンディング(株式投資型クラウドファンディング)」も、この3つの種類の中の「1つ」になります。

「投資型クラウドファンディング」の「3つの種類」については、次に、詳しく説明していきます。

ファンタスファンディング(FANTAS funding)登録方法・口座開設|ソーシャルレンディング投資・確定申告

ファンタスファンディング(FANTAS funding)登録方法・口座開設|ソーシャルレンディング投資・確定申告

投資型クラウドファンディングも「3つの種類」に分類される

「投資型クラウドファンディング」は「株式」や「不動産」といった、本来なら多額の資金が必要な投資対象に、小口で投資することができ、従来の「投資信託」などよりも、高い利回りを期待できることから、注目されつつある「投資商品」となります。

日本において、「投資型クラウドファンディング」と呼ばれているモノには、大きく分けて以下の「3つの種類」があります。

1つ目は「株式投資型クラウドファンディング(未公開株クラウドファンディング)」、2つ目は「融資型クラウドファンディング(ソーシャルレンディング)」、3つ目は「ファンド投資型クラウドファンディング」の「3つ」です。

投資型クラウドファンディング「3分類」

- ファンド投資型クラウドファンディング

- 融資型クラウドファンディング(ソーシャルレンディング)

- 株式投資型クラウドファンディング(未公開株クラウドファンディング)

ここでようやく、「株式投資型クラウドファンディング(未公開株クラウドファンディング)」が出てきます。

この「3種類」のクラウドファンディングは、下の図の「赤枠」で塗りつぶした部分になります。

「株式投資型クラウドファンディング(未公開株クラウドファンディング)」、「融資型クラウドファンディング(ソーシャルレンディング)」、「ファンド投資型クラウドファンディング」の「3つ」の「投資型クラウドファンディング」の特徴を、以下に整理してみました。

| 投資型クラウドファンディング | ||

|---|---|---|

|

株式投資型クラウドファンディング (未公開株クラウドファンディング) |

融資型クラウドファンディング (ソーシャルレンディング) |

ファンド投資型クラウドファンディング (事業投資型クラウドファンディング) |

| 株式型 | 融資型 | ファンド型 |

| リターンは「株式」 | リターンは「分配金」か「金利」 | リターンは「分配金」 |

| リターン大 | リターン小 | リターン中 |

| リスク大 | リスク小 | リスク中 |

| 償還期限なし(資金回収しずらい) | 償還期限あり(資金回収しやすい) | 償還期限なし(資金回収しずらい) |

| 元本返済の保証なし(未公開株の譲渡はあり) | 元本+金利(分配金)の返済あり | 元本返済の保証なし(分配金はあり) |

ファンド投資型クラウドファンディング

「ファンド投資型ファンディング」とは、事業者が、クラウドファンディングによって「個人投資家」から集めた「資金」を、「お金が足りない企業(ベンチャー企業等)」や「新規プロジェクト(太陽光発電事業・ホテル建設事業、マンション建設等)」へ「出資(返さなくてよい投資)」を行うことで、「出資」後に、売上に応じた「分配金」が貰える仕組みです。

出資したビジネスの実績(売上)により、貰える「分配金」が「変動する」ため、出資したビジネスが「成功」した場合、大きな収益が得られる可能性がありますが、思うような業績を上げられなかった場合は、元本割れのリスクもあります。

次に紹介する「融資型クラウドファンディング(ソーシャルレンディング)」とは「事業にお金を出す」という面は同じですが、その違いは、「ファンド投資型ファンディング」が「ファンドの実績に応じて分配金の利率が変動する」のに対して、「融資型クラウドファンディング(ソーシャルレンディング)」は「分配金の利率が固定されている」という「違い」があります。

つまり「ファンド投資型クラウドファンディング」は、投資したビジネスが成功すれば、リターンとしての儲けも大きくなりますが、元本保証はなく、ビジネスが失敗した場合は、元本割れが起こる危険性も含んでいるのです。

この「ファンド投資型クラウドファンディング」は、「3つ」の「投資型クラウドファンディング」の中では、「中級者向けのタイプ」になります。

融資型クラウドファンディング(ソーシャルレンディング)

「融資型クラウドファンディング(ソーシャルレンディング)」とは、事業者(ソーシャルレンディング企業)が、クラウドファンディングによって「個人投資家」から集めた「資金」を、「お金が足りない企業(ベンチャー企業等)」や「新規プロジェクト(太陽光発電事業・ホテル建設事業、マンション建設等)」へ「融資(返さないといけない投資)」を行うことで(お金を貸し出す)、「融資」後に得られた「元本+金利」を、投資してくれた「個人投資家」に、返済していく仕組みのことです。

「融資型クラウドファンディング(ソーシャルレンディング)」を行う「個人投資家」の「メリット」としては、大企業が取り扱うようなビッグプロジェクトに「小口」の「資金」で投資が出来て、その利益を「分配」してもらうことが出来る点です。

また、「融資型クラウドファンディング(ソーシャルレンディング)」には、基本的に「償還期限」もあり、定められた期限を過ぎると、何もなければ「元本」が戻ってきます。

そして「お金」を「融資した(貸した)」ことによる「利子」を「分配金」という形で、元本に上乗せして、返済してくれるのです。

ただし、投資先の「企業」や「プロジェクト」が、途中で頓挫してしまい、倒産してしまった場合などは、「元本」が戻ってこなくなるリスクも含んでおり、銀行預金のように、「リスクがまったくない」わけではありませんので、その点は、注意が必要です。

先述した「ファンド投資型クラウドファンディング」と比較すると「配当金」として貰えるリターンの利率が、「融資型クラウドファンディング(ソーシャルレンディング)」は、最初から利率が固定されているために、投資したビジネスが、どんなに成功して売上が伸びたとしても、決まった「分配金」しか貰えませんが、リスクは「ファンド投資型クラウドファンディング」よりも、低いと言えるでしょう。

「融資型クラウドファンディング(ソーシャルレンディング)」は、元本が減ってしまうリスクがある分、「利回りは5%前後~10%前後」の案件も多く、「3つ」の「投資型クラウドファンディング」の中では、それでもリスクが低い方なので、「素人(初心者)でも投資しやすいタイプ」と言えるでしょう。

株式投資型クラウドファンディング(未公開株クラウドファンディング)

「株式投資型クラウドファンディング(未公開株クラウドファンディング)」では、「未上場企業の株に投資できる」仕組みがあります。

日本の「株式投資」と言えば「東京証券取引所」などに「上場」している「上場企業の株」を「売買する」のが一般的ですが、「株式投資型クラウドファンディング(未公開株クラウドファンディング)」の登場により、これまで「ベンチャーキャピタル(VC)」などが行ってきた、未上場のベンチャー企業への投資を、インターネットを使って、不特定多数の「個人投資家」でも行えるようにしたのが、この「株式投資型クラウドファンディング(未公開株クラウドファンディング)」になります。

先に説明した「2つ」の「投資型クラウドファンディング」である、「ファンド投資型クラウドファンディング」と「融資型クラウドファンディング(ソーシャルレンディング)」では、「分配金」という「直接的」な「金銭のリターン」がありましたが、「株式投資型クラウドファンディング(未公開株クラウドファンディング)」には、「直接的」な「金銭のリターン(分配金)」はありません。

「直接的」な「金銭のリターン(分配金)」が存在しない代わりに、「株式投資型クラウドファンディング(未公開株クラウドファンディング)」では、「未上場のベンチャー企業」の「未公開株式」を取得することが可能になっているのです。

ただし、投資した「ベンチャー企業」が、必ず「上場できる」とは限りませんし、運よく低い確率で、上場できたとしても、証券取引所に上場するまでは、取得した未公開株の流動性は、ほとんどないと言ってよいでしょう。

ですので、「未公開株」を持ったとしても、上場が成功するまでは、現金化する手段もなく、「個人投資家」は、かなり長期間、投資した資金を「塩漬け」にしておかなければなりません。

また、「株式投資型クラウドファンディング(未公開株クラウドファンディング)」での投資先は、資金力のない「ベンチャー企業」ですので、「上場できずに倒産」してしまうと、取得した「未公開株式」は「紙くず」となり、一切の元本が戻ってこないという、大きなリスクも抱えています。

このような「未公開株」を現金化できるのは、将来「IPO(新規株式公開)」や「M&Aによる買収」が成功した時で、その時になって初めて、「株式投資型クラウドファンディング(未公開株クラウドファンディング)」で投資した「個人投資家」は、「大きなリターン」を得ることが出来るのです。

「3つ」の「投資型クラウドファンディング」の中では、この「株式投資型クラウドファンディング(未公開株クラウドファンディング)」が、最もリターンとリスクが高く、「上級者向けのタイプ」と言えます。

▼関連記事

・キャンプファイヤーオーナーズ(CAMPFIRE Owners)登録方法・口座開設|ソーシャルレンディング・融資型クラウドファンディング

・オーナーズブック(OwnersBook)登録方法・口座開設|ソーシャルレンディング・不動産投資型クラウドファンディング

投資型クラウドファンディング|融資型とファンド投資型の違いは?

融資型とファンド投資型の違い

「融資型(ソーシャルレンディング)」と「ファンド投資型」の違いを、もう1度、おさらいしておきましょう。

どちらも、「事業(ビジネス)」を「支援する」という目的には、違いがありませんが、「分配金の配当方法」には、明確な違いがあります。

「融資型」は分配金の利率が固定されている

融資型クラウドファンディングは、ソーシャルレンディングとも呼ばれており、事業者が貸し付けた個人や、事業者の返済がリターンの源泉となるモデルとなります。

基本的に、「利益」は、募集期間の段階から決まっており、借り手が「デフォルト(返済不能)」にならない限りは、毎月、その利率分の金利が「分配金」として支払われます。

「ファンド型」は事業の実績に応じて、分配金の利率が変動する

一方の「ファンド投資型」は、投資した「ビジネス(事業)」の実績により、「分配金」が変動するために、投資した「ビジネス(事業)」が成功を収めた場合は、大きな利益が得られる可能性がありますが、思うような業績をあげられなかった場合は、元本割れもありえますので、注意が必要です。

▼関連記事

・サムライ証券(SAMURAI証券)登録方法・口座開設|ソーシャルレンディング・投資型クラウドファンディング

・ポケットファンディング(Pocket Funding)登録方法・口座開設|ソーシャルレンディング・投資型クラウドファンディング

投資型クラウドファンディング|融資型と株式型の本質的な違い

融資型と株式型の本質的な違い

基本的に、「投資型クラウドファンディング」の投資商品は、リスクが高めの商品となります。

それは、「投資元本の保証がなく」、「高利回りを追求する」ために、安定していない対象に、投資を行っていくからです。

リスクとリターンは「トレードオフ」の関係となっているため、市場原理からすれば適切な「リスクテイク」であるとは言えますが、「融資型」と「株式投資型」では、資金の性質に、大きな違いがあることにも、注意が必要です。

「融資型」は元本が戻ってくる

「融資」とは、貸付を行った「返済額」から「リターン」が支払われるために、返済が満了すると、「投資資金(元本)」と「利息分」が「リターン」として、返ってきます。

つまり、原則、「投資元本」は返され、その上で、「投資元本」に即した利回りを稼ぐことができます。

この「融資型」で、リスクとなるのは、事業者(ソーシャルレンディング会社)が、貸付先として選定した個人や企業が、「デフォルト(債務不履行)」に陥ることで、貸し付けたお金が、返済できなくなることです。

通常の「銀行融資」とは異なり、「融資型クラウドファンディング(ソーシャルレンディング)」には、「担保」や「保証」が付いていないことが、ほとんどで、「債務者」の資金繰り1つで、「元本が割れてしまう可能性」があります。

こういった場合、通常では、「小口分散」と呼ばれる方法で、複数の小粒の債務者に、融資を行うことで、「デフォルト(債務不履行)」した場合の、1つ1つの投資先への影響力を極小化して、リスクを軽減していきます。

ただ、よく理解しておいてもらいたいのは、「融資」といっても、通常の「銀行融資」などとは異なり、クラウドファンディング事業者から、投資家に対する資金の返済義務(元本保証)がないという点を、よく認識しておきましょう。

「株式投資型」は元本の返済が行われない

一方で、「株式投資型」は、「株式」を「リターン」として、受け取ります。

つまり、「株主優待」・「配当」や、投資した株式会社の「IPO(新規株式公開)時による売却益」が「リターン」となります。

ただし、これら全てが、原則として「義務付けられているわけではなく」、投資した「株式会社」に委ねられているということが、ほとんどです。

※「IPO(新規株式公開)」に関しては、「株式型クラウドファンディング」を実施する都合上、ほとんど「義務」と呼べるとは思います。

「株式型クラウドファンディング」は、「融資型」のように、元本の返済が行われず、株式が「IPO(新規株式公開)」することで、投資家は、初めて「売却益」を手にすることが出来ます。

この売却益は、「融資型」のリターンを、大きく上回る可能性があり、「株式型クラウドファンディング」の大きな魅力となっています。

整理すると、「融資型」は一定の期間が過ぎると、決まった利益(インカムゲイン)が戻ってくるのに対して、「株式型」は、期間の定めはありませんが、将来的な利益(キャピタルゲイン)への期待もある投資だと言えるでしょう。

株式投資型クラウドファンディングのポイント

株式投資型クラウドファンディング(未公開株クラウドファンディング)で、おさえておきたいポイントは、以下の3つです。

株式投資型クラウドファンディング3つのポイント

- 定期的なリターンはなく、取得した未公開株の売却益がリターンとなる

- エンジェル税制が受けられる場合がある

- 未上場株式を取得するため、売却するマーケットがなく、途中売却ができない

「株式投資型クラウドファンディング」において、株式の配当は「義務ではなく」、配当されるとしても、利益の上澄み(利益余剰金)から分配されるため、投資先のベンチャー企業は、事業で収益を生み出しつつ、さらに自己投資を行っていけるだけの成熟した企業か、株主への還元意識の高い企業でないと、かなり難しいと思います。

「株式投資型クラウドファンディング」の企業が、豊富な資金を持っているとは考えにくいので、そうなると、「株式投資型クラウドファンディング」の主な収益は、やはり、1つ目の「上場時の売却益」となるでしょう。

2つ目の「エンジェル税制」は、ベンチャー企業への投資額を、課税額から控除できる制度です。エンジェル税制を利用する場合は、別途、申請が必要になることもあるために、利用する「クラウドファンディング事業者」のサービス内で、エンジェル税制の適用が可能かどうかも、しっかりと確認しておくようにしましょう。

3つ目は、1つ目と関わってきますが、「株式投資型クラウドファンディング」で投資して得られる「未公開株」は、途中売却ができません。

「株式投資型クラウドファンディング」で取得する株式は「未上場株式(未公開株)」と呼ばれるもので、通常の、東証で取引されているような株式とは異なり、売買マーケットがありません。

ですので、「株式投資型クラウドファンディング」で投資をする場合は、取得した会社の株式が、将来、本当に上場できるのかといった視点が、重要となってきます。

つまり「個人投資家」ではありますが、ベンチャーキャピタルと同じ視点を持って、投資企業を選定していく必要があるのです。

最後に、もう1度まとめると、「株式型では、配当などのインカムゲインではなく、株式自体の売却によるキャピタルゲインで、利益を得ることがメイン」だということ、「エンジェル税制による、控除額を有効活用することができる」こと、「途中売却ではなく、上場可能性を見極める視点が、1番大切」だということが、「株式投資型クラウドファンディング(未公開株クラウドファンディング)」では、重要なポイントとなります。

株式投資型クラウドファンディング(未公開株クラウドファンディング)の心得

今回は、「投資型クラウドファンディング」の特徴を、説明してきました。

「融資型」も「株式型」も「ファンド投資型」も、それぞれに、リスクと魅力を合わせ持っています。

「投資型クラウドファンディング」を使えば、少ない「元手」でも、投資を始めることができ、それなりの利回りも期待できる反面、既存の金融商品と比べて、総じて「ハイリスク」であることは、事実です。

しかし「リスク」と「リターン」は、トレードオフの関係にあるため、高いリスクに見合った、収益性も秘めているのも事実としてあります。

投資型クラウドファンディングで意識したいのは、投資先に興味を持つことです。

投資商品を提供している「クラウドファンディング事業者」はもちろん、実際の投資内容や、投資先の公開情報、プレスリリースなどは、しっかりとチェックするようにしましょう。

特に「株式投資型クラウドファンディング(未公開株クラウドファンディング)」は、上場の可能性や今後の成長性を、確かめる意味でも、経営者をはじめとした経営陣や、取引先、取引金融機関など、可能な限りの情報を集めるという意識が大切です。

「テーマ性」や「応募倍率」だけで判断して、自分自身に確証がないまま投資をしても、失敗した場合に、得られるものは、何もありません。

「投資型クラウドファンディング」の市場は、まだまだ発展途上のため、今後、さらに多種多様な投資商品が登場することも、考えられます。

投資商品ごとの「リスク」や「リターン」などの投資性を見極めて、投資判断を下すことが、非常に重要です。

これから始めたいと考えている人は、自身の資金状況や、ポートフォリオ構成に合った「リスクテイク」で、最高のリターンを獲得できるように、勉強していきましょう。

クラウドファンディング・サービス「一覧リスト」★

| サービス名 | カテゴリー | 投資の見返り |

|---|---|---|

| CREAL(クリアル) | 不動産投資型 | 配当金 |

| FANTAS funding(ファンタスファンディング) | 不動産投資型 | 配当金 |

| Jointoα(ジョイントアルファ) | 不動産投資型 | 配当金 |

| Owners Book(オーナーズブック) | 不動産投資型 | 配当金 |

| LENDEX(レンデックス) | 不動産投資型 | 配当金 |

| Pocket Funding(ポケットファンディング) | 不動産投資型 | 配当金 |

| FUNDINNO(ファンディーノ) | 株式投資型 | 未公開株の売却益 |

| Unicorn(ユニコーン) | 株式投資型 | 未公開株の売却益 |

| SBIソーシャルレンディング | 融資型(ソーシャルレンディング) | 配当金 |

| maneo(マネオ) | 融資型(ソーシャルレンディング) | 配当金 |

| CROWD CREDIT(クラウドクレジット) | 融資型(ソーシャルレンディング) | 配当金 |

| Crowd Bank(クラウドバンク) | 融資型(ソーシャルレンディング) | 配当金 |

| SAMURAI証券(サムライ証券) | 融資型(ソーシャルレンディング) | 配当金 |

| CAMPFIRE Owners(キャンプファイヤーオーナーズ) | 融資型(ソーシャルレンディング) | 配当金 |

| COOL(クール) | 融資型(ソーシャルレンディング) | 配当金 |

| ネクストシフトファンド | 融資型(ソーシャルレンディング) | 配当金 |

| Funds(ファンズ) | ファンド貸付型 | 配当金 |

| CAMPFIRE(キャンプファイヤー) | 購入型 | モノ・サービス |

| ふるまる | ふるさと納税型 | 寄付控除・返礼品 |

| ふるなび | ふるさと納税型 | 寄付控除・返礼品 |

| さとふる | ふるさと納税型 | 寄付控除・返礼品 |

| ふるさとチョイス | ふるさと納税型 | 寄付控除・返礼品 |

| ふるさとプレミアム | ふるさと納税型 | 寄付控除・返礼品 |

以上が、有名な「クラウドファンディング・サービス」の「分類別」の「一覧リスト」になります。

是非、参考にしてみてください。

Anycaカーシェアリング副業|エニカ車副業・外車・オープンカー・レンタカー登録方法

Anycaカーシェアリング副業|エニカ車副業・外車・オープンカー・レンタカー登録方法

「おすすめ転職サイト」20代・30代・40代別の転職サイト比較