今回は、「サラリーマンの所得税」について解説していきたいと思います。

所得税を計算する上で「収入金額」=「所得金額」ではないことは、こちらの記事でお伝えしました。

いくら収入が多くても、その収入を得るために使った「必要経費」が収入を上回れば「所得」は生じません。

つまり、所得税は「所得」がなければ課税されないのです。

スポンサードリンク

サラリーマンの所得税の算出方法はどうなっているの?

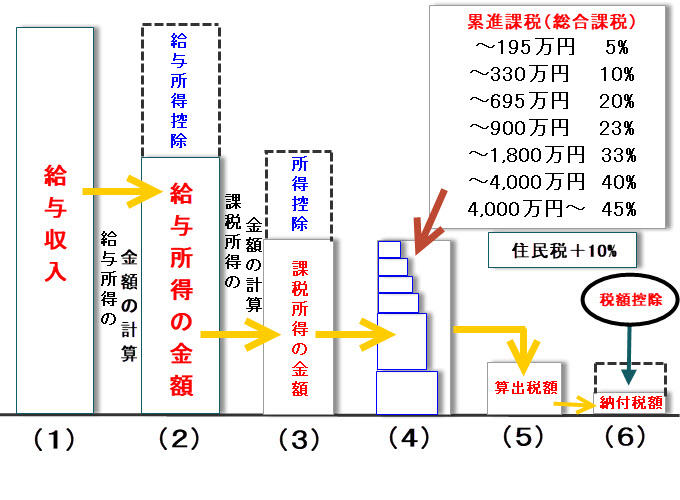

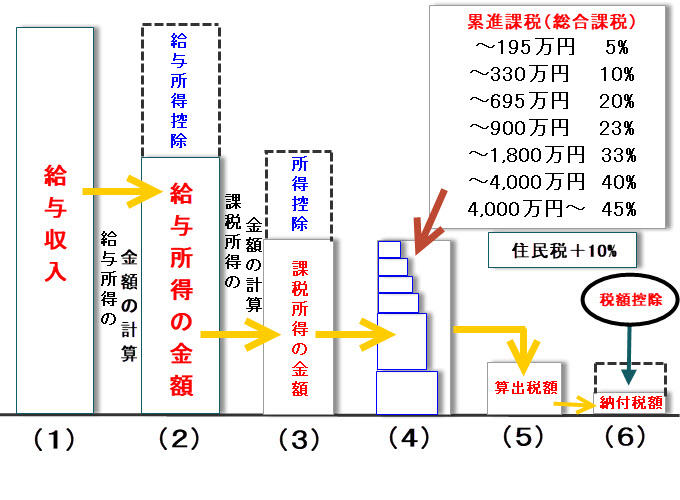

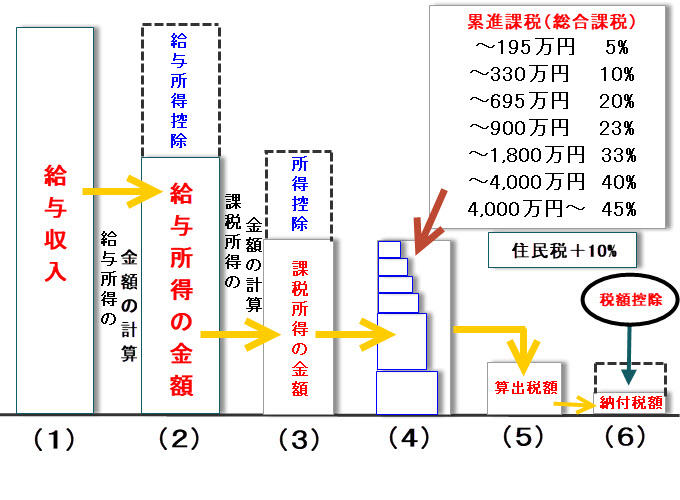

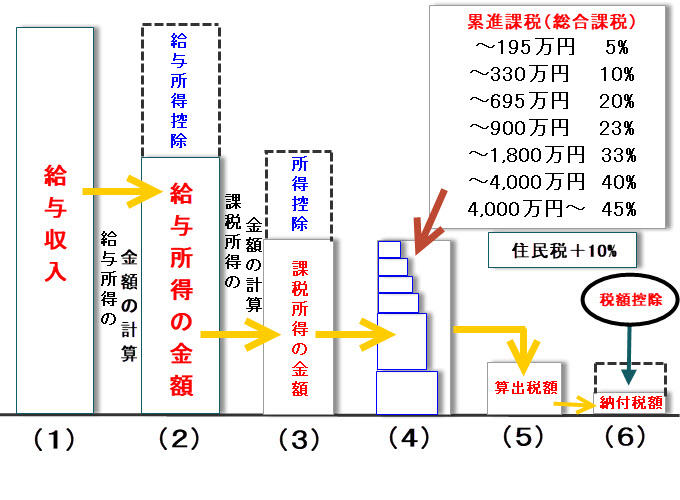

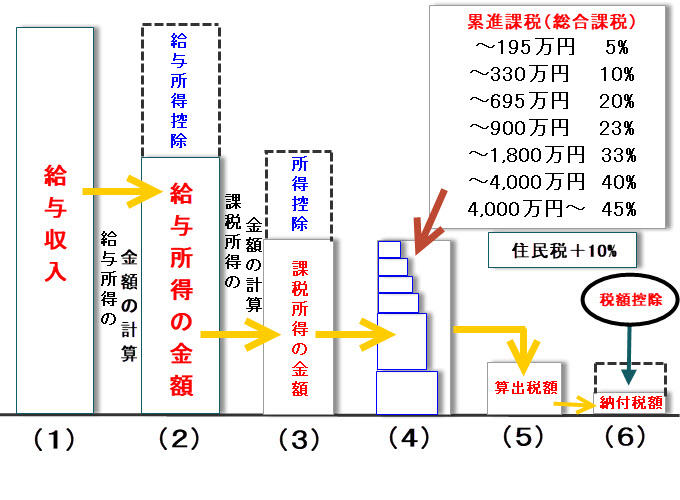

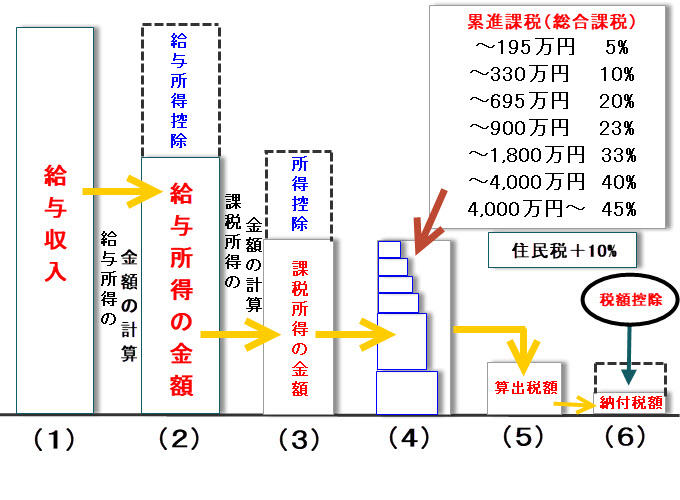

給与所得者であるサラリーマンの納税額は下記の図のように計算されます。

ポイント

所得税には「超過累進課税」という仕組みが適用されています。累進課税とは、所得の低い人ほど税負担が軽く、所得の高い人ほど税負担が大きくなる税制度のことを言います。

サラリーマンが副業をしていた場合の所得|総所得金額

最近、サラリーマンで副業(複業)を行う人も増えてきた印象がありますが、副業などによる給与所得以外の所得がある場合は、その副業収入も給与所得に合算(合計)するようになります。

この合計金額のことを「総所得金額」と呼びます。

給与以外の所得がない典型的なサラリーマンの場合は、「給与所得=総所得金額」となり、計算式が単純になりますが、副業を持っているサラリーマンの場合は、「給与所得+副業所得=総所得金額」となります。※図の(1)参照

ポイント

所得税=課税総所得金額 × 税率

(課税総所得金額=総所得金額ー各種の所得控除)

年収600万円の自営業者と年収600万円のサラリーマンの所得金額は違う

また、年収600万円の事業所得者(自営業者)と年収600万円のサラリーマンでは、「所得」は同額にはなりません。

なぜなら、事業所得者の場合は、その年収から仕入れなどの「必要経費」を控除した差額が「所得」となるのに対して、サラリーマンの場合は、仕事の為に実際に支出したものがあるとしても、「必要経費」として「控除することができない」ようになっているからです。

その代わり、サラリーマンには「給与所得控除」という所得税法で定められた金額を控除(差し引き)することができるようになっているのです。※図の(2)参照

なので、事業所得者とサラリーマンでは、まず「所得」を計算する段階で既に算出方法が違っているので、同じ年収を稼いでいたとしても、最終的に算出される「所得」に違いが出てくるのです。

ポイント

サラリーマンには、原則「必要経費」が認められていない代わりに、「給与所得控除」があり、給与収入から給与所得控除が差し引かれています。

人的事情を配慮した「所得控除」を差し引く

「所得控除」という言葉を聞いたことがある人も多いかと思います。

所得税は所得を得た人の「人的事情」にも配慮しています。

同じ600万円の年収がある人でも、「独身で一人暮らしのサラリーマン」と、「家族4人を扶養しているサラリーマン」を比較すると、「家族4人を扶養しているサラリーマン」の方が、生活が大変なことは分かるかと思います。

そこで所得税は所得を得ている人の人的事情を配慮し、いろいろな「支出」を「総所得金額」から「控除(差し引く)」できるようにしています。※図の(3)参照

その控除額が増えると、最終的な「課税総所得金額(課税される所得)」が減るので、所得税を申告するサラリーマンにとっては、控除できる支出がないかを確認することは、一番、重要な点になってきます。

この「所得控除」に関しては、サラリーマン(給与所得者)だけでなく、すべての納税義務者に適用されるものですので、サラリーマン以外の人も、どのような所得控除が存在するのかは、チェックしておいてください。

▼所得控除の14種類はこちら▼

| 雑損控除 | 災害・盗難・横領によって資産に損害が生じた場合などに適用される所得控除 |

| 医療費控除 | 自分自身や家族のために医療費を支払った場合に適用となる所得控除 |

| 社会保険料控除 | 自己又は自己と生計を共にする配偶者、その他の親族の負担すべき社会保険料を支払った場合に適用される所得控除 |

| 小規模企業共済等掛金控除 | 納税者が小規模企業共済法に規定された共済契約に基づく掛金等を支払った場合に適用される所得控除 |

| 生命保険料控除 | 生命保険に加入して保険料を支払った場合に適用される所得控除 |

| 地震保険料控除 | 納税者が特定の損害保険契約等に係る地震等損害部分の保険料又は掛金を支払った場合に適用される所得控除 |

| 寄附金控除 | 個人が公益団体に対して寄付した場合に適用される所得控除 |

| 障害者控除 | 納税者自身や、または控除対象の配偶者や扶養親族が障害者である場合に適用される所得控除 |

| 寡婦控除(寡夫控除) | 納税者自身が一般の寡婦(寡夫)である場合に適用される所得控除(※「かふ」とは夫や妻と死別または離婚した人) |

| 勤労学生控除 | 納税者自身が所得税法上の勤労学生に当てはまる場合に適用される所得控除 |

| 配偶者控除 | 納税者に、年間の所得が38万円以下(給与所得のみの場合は収入が103万円以下)の配偶者がいる場合に適用される所得控除 |

| 配偶者特別控除 | 納税者に、年間の所得が38万円以上123万円未満(給与所得のみの場合は収入が103万円以上~201万円未満)の配偶者がいる場合に適用される所得控除 |

| 扶養控除 | 納税者本人に、扶養する親族がいる場合に適用される所得控除 |

| 基礎控除 | 全ての納税義務者が総所得金額から無条件に一律で差し引かれる所得控除 |

課税所得の金額に超過累進課税率を掛ける

給与所得の金額から、所得控除を差し引き、「課税所得の金額」が算出できたら、いよいよ「課税所得の金額」に、自らの課税所得の金額に応じた「累進課税率」をかけて「算出税額」を出します。※図の(4)&(5)参照

所得税とは??? 所得の種類・計算式や算出方法…

ポイント

所得税の算出方式には「単純累進税率」と「超過累進税率」の2つの算出方法があります。日本の所得税には「超過累進税率」が採用されています。超過累進税率とは「所得が一定の金額を超えた時に、その超えた部分に対して、段階的に税率を掛けていく課税方法」のことです。

一番最後に引かれる「税額控除」

さらに一番最後に「税額控除」を差し引くことが出来ます。

「課税所得の金額」に、「累進課税率」を掛けて「算出税額」を求めるのですが、算出税額を求める前に差し引くのが、一つ前の項目で述べた「所得控除」になります。

他方、「算出税額」の計算後に、差し引くのが「税額控除」です。

累進課税率を掛けた後、さらに、一番最後に、当てはまる税額控除がある場合は、この「税額控除」を、最終的に差し引くことが出来ます。※図の(6)参照

▼税額控除の19種類はこちら▼

| 配当控除 | 「総合課税」の「配当所得」がある場合に、配当所得の金額の10%または5%に相当する金額を控除するもの。しかし、「申告分離課税」を選択した株式上場等に係る配当所得に関しては、配当控除の適用はない |

| 外国税額控除 | 日本で課税される所得の中に、外国で生じた所得があり、その所得に対して、その外国の法令により、所得税に相当する税金が課税されている場合に、一定額を控除するもの。この控除を受けるためには、確定申告書の提出の際に、一定の書類を添付する必要がある。 |

| 政党等寄附金特別控除 | 政党または政治資金団体に対して、政治活動に関する一定の寄附金を支払った場合に、寄附金控除(所得控除の1つ)の適用を受ける場合を除き、一定額を控除するもの。この控除を受けるためには、確定申告書の提出の際に、一定の書類を添付する必要がある。 |

| 認定NPO法人等寄附金特別控除 | 認定NPO法人等に対して、一定の寄附金を支払った場合に、寄附金控除(所得控除の1つ)の適用を受ける場合を除き、一定額を控除するもの。この控除を受けるためには、確定申告書の提出の際に、一定の書類を添付する必要がある。 |

| 公益社団法人等寄附金特別控除 |

一定の寄附金のうち、次の1~7に揚げる法人に対するものについては、寄附金控除(所得控除の1つ)の適用を受ける場合を除き、一定額を控除するもの。この控除を受けるためには、確定申告書の提出の際に、一定の書類を添付する必要がある。 1.公益社団法人および公益財団法人 2.学校法人等 3.社会福祉法人 4.更生保護法人 5.国立大学法人 6.公立大学法人 7.独立行政法人国立高等専門学校機構および独立行政法人日本学生支援機構 |

| (特定増改築等)住宅借入金等特別控除 |

①住宅の新築、取得または増改築をした場合 一定の要件を満たす住宅の新築、取得または増改築等をした場合に、その取得等に係る住宅ローン等の年末残高の合計額を基として計算した金額を一定期間控除するもの。この控除を受けるためには、確定申告書の提出の際に、一定の書類を添付する必要がある。なお給与所得者は、1年目に確定申告をすると、2年目以降は年末調整でこの控除を受ける事ができる。 ②特定の増改築をした場合の特例 一定の要件を満たす、次の1~4のいずれかの改修工事を含む増改築等を行った場合に、特定の増改築等に係る借入金等の年末残高の合計額を基として計算した金額を5年間控除するもの。この控除を受けるためには、確定申告書の提出の際に、一定の書類を添付する必要がある。なお給与所得者は、1年目に確定申告をすると、2年目以降は年末調整でこの控除を受けることができる。 1.バリアフリー改修工事 2.省エネ改修工事 3.多世帯同居改修工事 4.耐久性向上改修工事 |

| 住宅耐震改修特別控除 | 自己の居住の用に供する家屋について、住宅耐震改修をした場合に、一定の金額を控除するもの。この控除を受けるためには、確定申告書の提出の際に、一定の書類を添付する必要がある。 |

| 住宅特定改修特別税額控除 |

一定の要件を満たす次の1~4までのいずれかの改修工事またはこれらの改修工事を併せて行った場合に、一定の金額を控除するもの。この控除は「(特定増改築等)住宅借入金等特別控除」との選択適用となる。 1.バリアフリー改修工事 2.省エネ改修工事 3.多世帯同居改修工事 4.耐久性向上改修工事 |

| 認定住宅新築等特別税額控除 |

次の1~2の住宅を取得した場合に、標準的なかかり増し費用を基として計算した金額を控除するもの。この控除は「(特定増改築等)住宅借入金等特別控除」との選択適用となる。この控除を受けるためには、確定申告書の提出の際に、一定の書類を添付する必要がある。 1..長期優良住宅の普及の促進に関する法律に規定する認定長期優良住宅に該当する家屋で、一定のものの、新築または建築後使用されたことのない認定長期優良住宅の取得 2.都市の低炭素化の普及の促進に関する法律に規定する低炭素建築物に該当する家屋で一定のもの、または同法の規定により、低炭素建築物とみなされる特定建築物に該当する家屋で、一定のものの、新築または建築後使用されたことのない認定低炭素住宅の取得 |

| 試験研究を行った場合の所得税額の特別控除 | 青色申告者が、試験研究を行った場合の所得税額の特別控除には、①試験研究費の総額に係る特別税額控除制度、②特別試験研究費に係る税額控除制度および③中小企業技術基盤強化税制および④平均売上金額の10%相当額を超える試験研究費に係る特別税額控除制度があり、試験研究費の額などに一定の割合を乗じた金額を控除するもの。 |

| 高度省エネルギー増進設備等を取得した場合の所得税額の特別控除 | 青色申告者が、新品の高度省エネルギー増進設備等の取得等をし、これを一定の事業の用に供した場合において、特別償却の適用を受けないときに、一定の金額を控除するもの。 |

| 中小事業者が機械等を取得した場合の所得税額の特別控除 | 青色申告者である中小事業者が、新品の特定機械装置等の取得等をし、これを一定の事業の用に供した場合において、特別償却の適用を受けないときに、一定の金額を控除するもの。 |

| 特定の地域において雇用者の数が増加した場合の所得税額の特別控除 | 青色申告者で、本年および前年において離職者がいないことにつき証明された方が、基準雇用者数が5人以上および基準雇用者割合が10%以上であることにつき証明され、かつ給与等支給額が比較給与等支給額以上である年分において、一定の事業を行っている場合に、40万円に基準雇用者数を乗じて計算した金額を控除するもの。 |

| 特定中小事業者が経営改善設備を取得した場合の所得税額の特別控除 | 一定の青色申告者である中小企業者が、経営改善設備の取得等をし、これを一定の事業の用に供した場合において、特別償却の適用を受けないときに、一定の金額を控除するもの。 |

| 雇用者給与等支給額が増加した場合の所得税額の特別控除 | 青色申告者が、国内雇用者に対して給与等支給額が一定額以上増加した場合に、一定の金額を控除するもの。 |

| 地方活力向上地域等において特定建物を取得した場合の所得税の特別控除 | 青色申告者が「地方活力向上地域特定業務施設整備計画」について認定都道府県知事から承認を受けて、その承認の日から2年以内に、計画に沿った一定の規模以上の建物および建物附属設備並びに建築物を取得して事業の用に供した場合に、特別償却の適用を受けないとき、一定の金額を控除するもの。 |

| 地域経済牽(けん)引事業の促進区域内において特定事業用機械等を取得した場合の所得税の特別控除 | 地域経済牽引事業者であることの承認を得た青色事業者が、一定の地域内においても承認地域経済牽引事業計画に従った特定地域経済牽引事業施設等の新設または増設をする場合において、その新設または増設に係る特定事業用機械等の取得等し、これを事業の用に供した場合に、特別償却の適用を受けないときに、一定の金額を控除するもの。 |

| 特定中小事業者が特定経営力向上設備等を取得した場合の所得税の特別控除 | 青色申告者である一定の中小事業者が、特定経営力向上設備等を取得等し、これを事業の用に供した場合において、特別償却の適用を受けないときに、一定の金額を控除するもの。 |

| 革新的情報産業活用設備を取得した場合の所得税額の特別控除 | 生産性向上特別措置法に規定する認定革新的データ事業者である青色事業者が、一定規模以上の革新的情報産業活用設備を取得等して事業の用に供した場合において、特別償却の適用を受けないときに、一定の金額を控除するもの。 |

日本で金持ちになる方法【税金 抜け道】税率が低い金儲けの方法…

起業家|ソフトバンク孫正義 会長がお金持ち(資産家)になれた理由